電話番号03-3453-9011

二世帯住宅について、その状況により、固定資産税、相続税とも違いがでてきます。

また、二世帯住宅の登記の仕方によっても税額が変わってきますので、状況毎にご説明いたします。

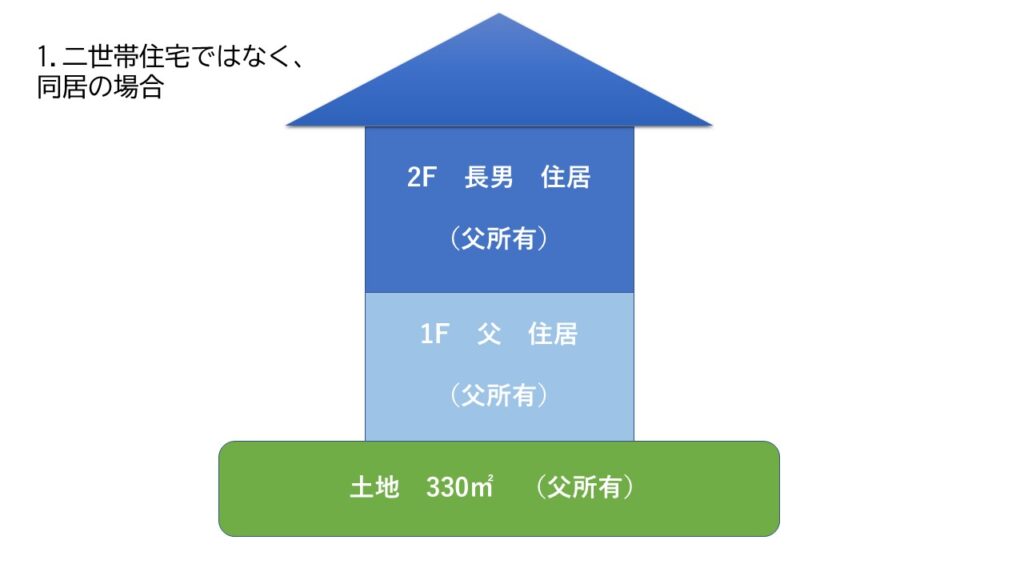

(前提条件)

330㎡の土地の上に建物を建築、

土地・建物を父から同居している長男が相続(東京23区)

長男は使用貸借(無償)で借りているケース

200㎡までが小規模住宅用地として 固定資産税が1/6、都市計画税が1/6

130㎡部分が一般住宅用地として 固定資産税が1/3、土地計画税が2/3

となり、200㎡を超える部分の固定資産税が高くなります。

小規模宅地等の減額の特例により330㎡まで80%土地の評価が減額され、

相続税は少なくなります。

建物の取得に係る控除額1200万円

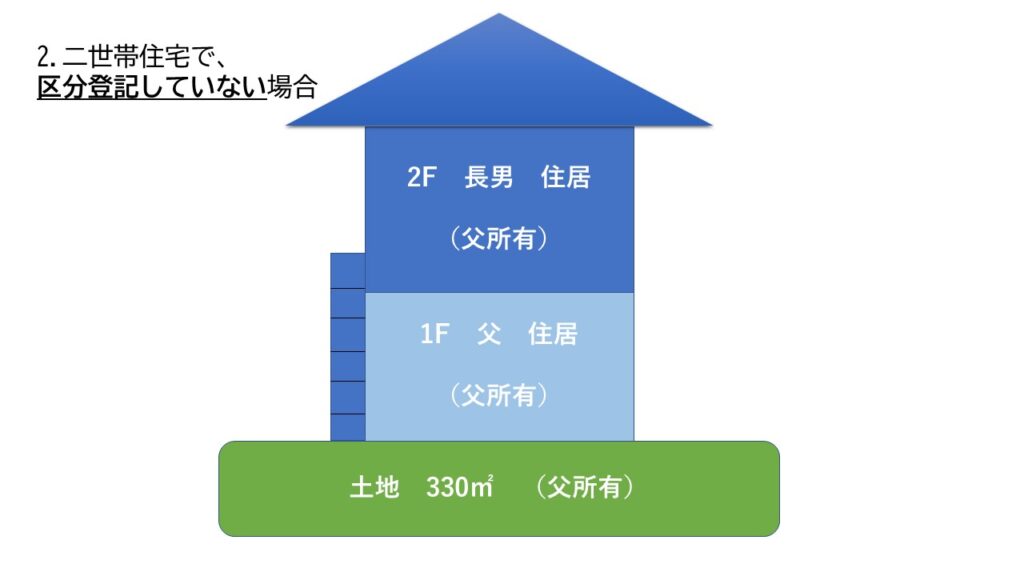

330㎡すべて小規模住宅用地として固定資産税が1/6、都市計画税が1/6となり、

固定資産税が少なくなります。

小規模宅地等の減額の特例により330㎡まで80%土地の評価が減額され、

相続税が少なくなります。

建物の取得に係る控除額1200万円×2=2400万円

となり、不動産取得税が少なくなります。

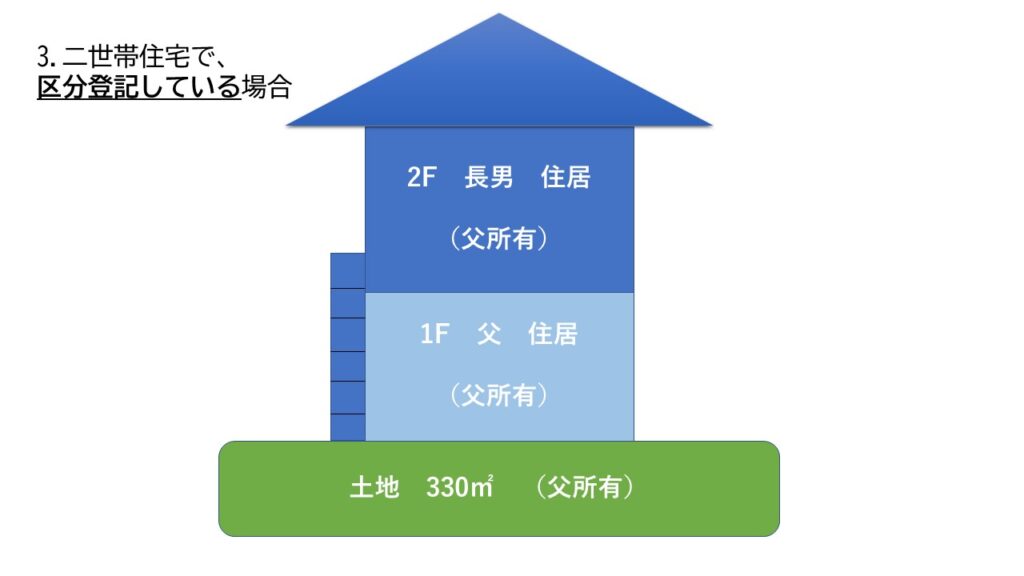

330㎡すべて小規模住宅用地として固定資産税が1/6、都市計画税が1/6となり、

固定資産税が少なくなります。

区分登記している場合には、長男が土地を相続した時の小規模宅地等の減額の適用はありませんので、

相続税が高くなります。

建物の取得に係る控除額1200万円×2=2400万円

となり、不動産取得税が少なくなります。

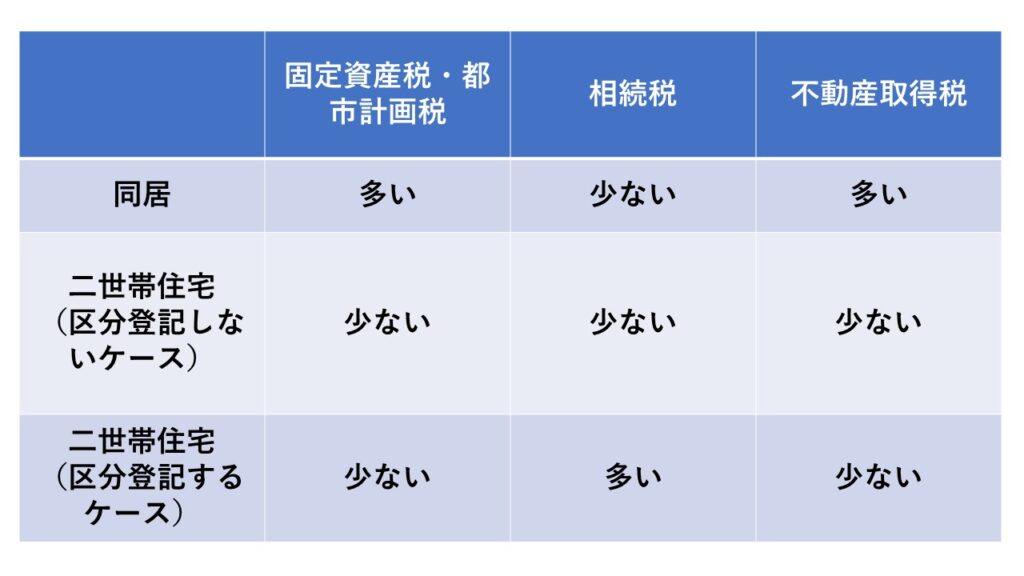

税金だけを考えれば、二世帯住宅で区分登記をしないやり方が、固定資産税、相続税、不動産取得税ともに少なくなります。

このように二世帯住宅・同居といっても税額が異なります。

ただし、条件が異なる場合(土地の面積、建物の建築代金が少ない)には、この表のとおりにならない可能性がありますので、ご注意ください。

詳細は、担当者までご連絡いただければと思います。

(税理士・中小企業診断士 根津信之)

この記事へのトラックバックはありません。

この記事へのコメントはありません。