電話番号03-3453-9011

令和4年の年末調整について、所得税の大きな変更点はありません。

ただし、

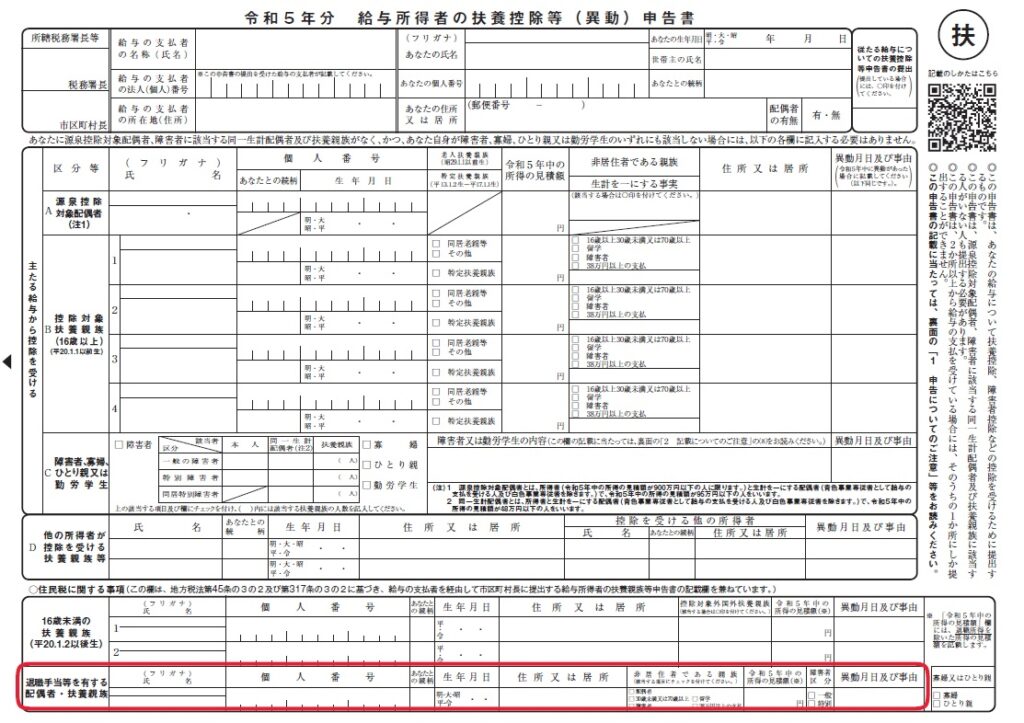

令和5年分の扶養控除等申告書についての様式の変更があります。

扶養控除等申告書の最下段に、「退職手当等を有する配偶者・扶養親族」の欄が増えています。

こちらは住民税に関するものです。

所得税・住民税の配偶者控除や扶養控除の所得の判定は、

1.配偶者控除(配偶者特別控除)は、配偶者の所得が133万円以下

2.扶養控除は、扶養親族等の所得が48万円以下

となります。

この場合に、

所得税は、配偶者等の退職所得も扶養の判定に含めます。

住民税は、配偶者等の退職所得は扶養の判定に含めません。

この違いがあり、所得税と住民税の判定基準が異なりますので、この記載欄に記入します。

(例)子供が仕事をしていたが、令和5年に退職する予定の場合

給与所得48万円+退職所得100万円だった場合、

所得税で判断する際の所得は、給与所得48万円+退職所得100万円=148万円

住民税で判断する際の所得は、給与所得48万円

となりますから、

所得税の扶養にはなりませんが、住民税の扶養になります。

この場合には、子供の氏名・マイナンバー等を記入し所得の見積額は48万円を記入します。

ちなみに、

退職所得の計算は、退職金の額から退職所得控除額が控除され、さらに原則として1/2となります。

退職所得=(退職金の収入金額 - 退職所得控除額)×1/2

また、退職金の金額から控除される退職所得控除額は、勤続年数に応じ、金額が異なります。

①20年以下 40万円×勤続年数

②20年超 800万円+70万円×(勤続年数-20年)

このように、退職所得控除額がある程度大きいため、給与所得が低く退職所得があるケースはそれほど多くないと考えられます。

また、記入においても、令和4年12月に令和5年分の扶養控除等申告書を提出するケースが多いと考えられますから、この段階で退職予定などは判断できないケースが多く、退職等が分かった時点で、扶養控除等申告書の記載を修正するケースが多いのではないかと考えられます。

税理士 中小企業診断士 根津信之

この記事へのトラックバックはありません。

この記事へのコメントはありません。